GPIFポートフォリオ構成とグローバル金融商品への投資

2014年11月8日

Akira Kondo

|

|

日銀が今月4日に決定した追加量的金融緩和は世界中のマーケットにとって驚きだったに違いない。その決定から円は一気に下落し、6日には2007年以来の1ドル115円をつけた。株価は輸出関連株を中心に17,000円台を目指した。その翌日、日本国民の年金を運用する年金積立金管理運用独立行政法人(GPIF)が、現在保有している運用資産の構成を国内外の株式がウエイトを占めるようにすると発表した。

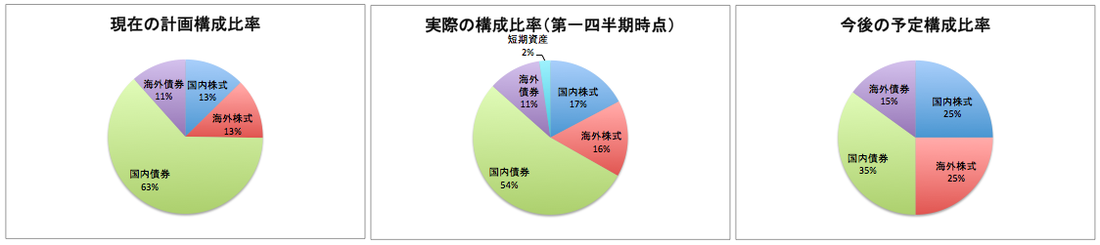

GPIFが運用している金額が127兆円(US$1.1 trillion)、世界で最も大きな年金ファンドだ(Source: Bloomberg)。今後のファンド構成は以下の予定である: 国内株式 (現在)12% > 25% 海外株式 (現在)12% > 25% 国内債券 (現在)60% > 35% 海外債券 (現在)11% > 15% |

|

<See the GPIF Portfolio Components and Its Asset Allocation in English>

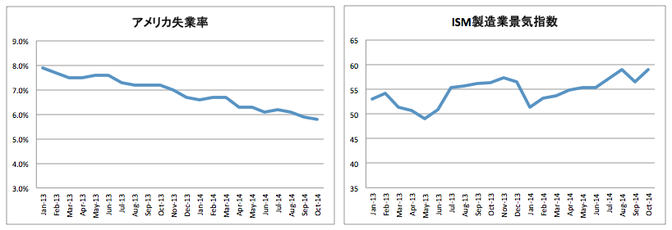

このファンド構成の変化がもたらすのは、リスクの少ない国内債券保有率が格段に下がり、その資金が国内外の株式に移ることだろう。また海外債券の比率が上がるのも面白い。その内約には5%のオルタナティブ商品(プライベートエクイティ、不動産投資など)も含まれる。 127兆円規模のファンド構成が一気に国内債券から国内外の株式に移るのは、世界の金融市場に与える影響は大きい。まず、国内外のそれぞれの株式に数十兆円規模の資金が移ることになる。 国内の優良企業が加わる日経平均225が上がるのはまず間違いない。GPIFはトヨタやソフトバンクなど、海外で多大な売り上げを作れる企業などを第一に選択するだろうし、それらの株式の入ったETF(株価連動型信託)を選ぶことになるだろう。ほかにも、第一三共などあまり景気の変化に影響を受けない、なおかつ配当率の高い株式なども選ばれるに違いない。または、配当を中心とした信託も選択の一つだ。 海外に目を向けてみると、ダウ指数に含まれる株式や、S&P500のインデックス(例えば、SPDR SPY)が選択幅に含まれるだろう。また、Apple Computer などバランスシートに優れた、成長性のある株式が含まれたETFも間違いなく選択幅の一つだ。 逆にリスクの高いアジアやアフリカなどの信託は避けられるか、または小さいウエイトになるだろう。既に国内債券から株式に資金が移る時点でリスクが格段に上がっている。また日経平均は7年ぶりの高値、ダウ指数は既に歴史的最高値の更新を続けている中で、修正局面に入る可能性も少なくない。もちろんそれが新しく購入する機会になるし、購入時期の分散により購入コストの低下に寄与するかもしれない。 アメリカ市場はまだ堅調に動く可能性が高い。数字的ではあるが失業率が下落し、ISM製造業インデックスが快方のサインを出している。去年のマーケット(S&P500)は約30%上昇し、今年もこれまで約10%上昇している。 |

|

日本のマーケットも2013年の始まりから今日まで60%上がっているが、まだ経済の回復は限定的だ。今年4月の消費税率引き上げが回復の妨げになっているだろう。日銀による継続的な量的緩和が続き、また来年以降アメリカと日本の金利差が開き始めると、円安傾向がまた一段と進むだろう。

金利差以外にも現在の円安により輸入コストが格段に上がることによって、物価のインフレのみが進み、賃金の上昇はあまり見込めないかもしれない。原油価格の動向も目が離せない。現在は価格の下落が続いているが、また$100を目指してもおかしくない。

|

経済基盤が強いアメリカとは違い、日本の経済はまだ堅調な回復傾向になるには時間がかかるだろう。それよりも、日銀の継続的量的緩和が失敗に終わる可能性も少なくない。日本の経済にはラディカルリフォーム(radical reform、急速な再建)よりもグラジュアルリフォーム(gradual reform、緩慢な再建)の方があっているのかもしれない。

以前ソビエト連邦がラディカルリフォームで失敗し、ハイパーインフレを起こしたが、中国はグラジュアルレフォームで今日までの経済規模に発展した(しかし中国はグラジュアルレフォームよって、今日のようなアメリカや日本のように裕福な経済になれなかったかもしれない)。 歴史は繰り返されるというが、今までデフレの中で慣れてきた日本人がインフレ生活に対応できるかは分からないし、興味深い。もしハイパーインフレにでもなったら、間違いなく経済はパニックになるだろう。 前バーナンキ連邦銀行議長はデフレを扱うことはインフレよりも難しいと言った。そのデフレに陥らないためには約2%のインフレバッファーゾーン(buffer zone)を作ることが重要だと言い、その中で中央銀行が金利を誘導することができるのが理想だと。日銀は今その2%のインフレに向かうように金融緩和を行っているが、先行きはあまり思わしくないかもしれない。では、いま私たちはこのような日本の経済環境の中でどのように株式を選ぶべきか? |

|

日銀による量的緩和、GPIFによる投資配分の変化、円安がもたらす株高、そしてインフレ、このような状況にある日本でも金融マーケットが発達している今日ではそれを利用する手はない。

まずインフレはお金の価値を減少させるので、もし日本人ならハードカーレンシー(hard currency)、例えばアメリカドルなどをポートフォリオに入れることが一つのアイデアだろう。また、その外貨を使って海外株式を保有することが理想かもしれない。 例えば、アップルなどバランスシートが強く、成長性にすぐれ、配当が継続的に受け取れる株がポートフォリオに入っていると面白い。また、日米との間の金利差が開くことによって、円安ドル高になることは顕著だ。それによって、ドルで購入しているアップル株は円ベースでも価値が上がる。 もし、今年初めからアップル株を持っていたらポートフォリオはどうなっていただろうか? まずアップル株は約$80から現在の約$109まで上がっている。36%の上昇だ。日経平均は同期間で約5.5%の上昇、またはS&P500は約10%のリターン。アップル株のパフォーマンスはどちらも遥かに上回っている。 それに、円安ドル高の効果も抜群だ。2014年初めの円はドルに対して約92円、現在は7年ぶり円安の115円だ。25%の下落である、または25%の通貨取引のリターンになる。 では2014年初めから現在までアップル株を100株持っていたとしたら、円ベースでどのような結果になっていただろう? まず今年始め1月2日のアップルの株価は$79で、今日の値段は$109ドルだ(11月8日)。一株あたり$30ドルの含み益で、100株で$3,000になる。また円安ドル高も好影響をもたらす。今年初め円は1ドルに対して105円だったのは今日の115円まで下落した。1ドル105円の時に100株79ドルの時のアップル株の価値は日本円で829,500円。そして1ドル115円の現在の価値は1,253,500円になる。日本円での含み益は424,000円になる。またアップルは3ヶ月おきに配当を払うのでそれも利益になる。毎四半期に一株$0.47の配当を払うので$47、またはその時のレートに寄って円建ての利益も変わる。 |

|

|

アップル株を保有することによって将来に何が期待できるだろ?まず、株式を持っていることは成長性が重要だ。新しい製品やブランド力を考えるとアップル株の保有価値は高いだろう。また、円安によってもたらすドル建ての株を保有する価値も上がる。またGPIFの海外株式の購入はアメリカ市場にポジティブな影響を与え、アップル株も少なからずよい影響を受けるだろう。何より海外株を持つことによって、ハイパーインフレに対応できることだ。国内でいくらよい株を持っていようが、たくさん定期預金していようが、それらは高いインフレ率に対応できないだろう。 この金融商品が発達した中で、将来の資産管理に対応できる策はたくさんある。今日ほぼすべての証券会社では海外株を購入することができる。海外信託の選択幅も豊富だ。これらの商品を利用する手はないだろうし、それらを利用することによってグローバルレベルの分散投資を行い、リスクを減らし将来の資産を増やして行くのも重要だ。 |

|

日本の金融マーケットは最先端のアメリカに比べるとまだまだ遅れている。しかし、証券会社を通してその最先端の商品を購入することができる。また、それらの金融商品を購入することによってリスクを軽減することが可能である。

いま日本の経済は正念場を迎えているかもしれない。日経平均株価は将来の期待にあふれていて、その期待が的外れとなればすぐにでも修正局面に入るだろう。また、日銀の量的緩和も心配だ。今までは円安傾向にすることによって輸出から得る企業の利益を増やすことができたかもしれない。しかし、今はアメリカ経済も徐々に快方に向かい、来年度の金利引き上げも近くなっている。日本経済の金利引き上げは難しい。消費税の引き上げ、これ以上の円安による経済の悪影響なども出てくる。それらを考えると日本円を保有していること自体がリスクになるかもしれない。 それらのリスクを防ぐには、GPIFが海外株式、債券を増やすように、私たち自身もそれらを購入しなければいけない。逆に言えば、GPIFもそのリスク(円建ての商品の保有)を承知していて、海外の金融商品を購入しようとしているのかもしれない。ちなみに、その海外商品の保有率は現在の23%から40%に上がる。 アメリカの年金は401kという個人積み立てだ。日本人も将来不安な年金や銀行貯金に頼るだけではなく、アメリカのように個人で様々な金融商品を購入し資産管理をするべきかもしれない。それによって国に年金問題を突きつける問題もなくなるし、自身の年金や資産は自分で運用する努力が生まれるかもしれない。 金融はグローバル規模で毎日動いている。そしてついに国やGPIFは今そのグローバルなフィナンシャルマーケットに入ったところかもしれない。グローバル化に遅れている日本だが、せめてそのグローバルな金融商品などを扱うことができれば、自身からグローバルな投資家になれるかもしれない。 Akira Kondo is long AAPL. |